Вручную

Есть два варианта: во-первых, вы можете распечатать форму и заполнить пробелы от руки; во-вторых, вы можете заполнить форму на компьютере в формате PDF или Excel, а затем распечатать ее.

В любом случае следуйте правилам.

- Используйте синюю или черную ручку.

- Распечатайте документ на одной стороне бумаги.

- Не штрихуйте листы, чтобы не повредить штрих-код.

- При написании от руки заполняйте поля слева направо. Если остаются пробелы, ставьте прочерки. Например, поле «Код ОКТМО» имеет 11 полей. Введите 8-значный код, например, так: ‘45380000 —-‘.

- Чтобы заполнить компьютер, выровняйте его вправо. Прочерки не требуются; используйте новый шрифт Courier размером 16-18.

- Ничего не изменяйте, не удаляйте и не блокируйте.

- Каждая страница должна быть подписана. Внизу есть рамка с надписью: «Я подтверждаю, что информация на этой странице достоверна и полна».

- Если у вас есть дилер, приложите заверенную копию доверенности.

- Сумма подоходного налога для физических лиц должна быть указана в целых рублях. Рубли округляются (не более 50 — минимальная сторона, более 50 и более — максимальная).

- Доходы в иностранной валюте должны быть пересчитаны в рубли по курсу центрального банка на дату получения.

- Нумерация страниц должна быть указана в специальном поле. Поле содержит три ячейки. Например, 003 или 011.

Программа «Декларация»

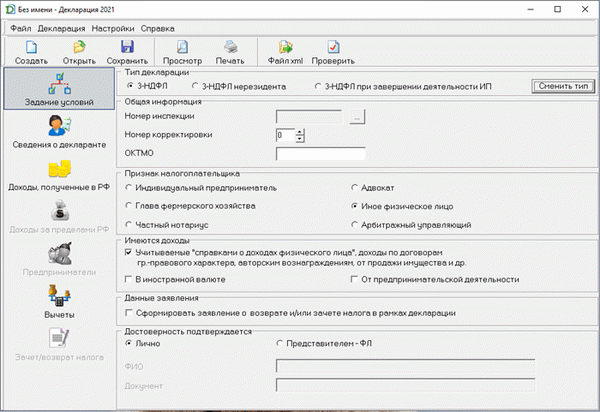

Для заполнения 3ндфл можно использовать Выписку из налоговой службы. Программа укажет, какие поля необходимо заполнить. Если вы хотите заполнить декларацию налоговой службы таким образом, скачайте и установите программу декларации на свой компьютер.

В программе отображается семь вкладок, но не все они активны. Как только вы их заполните, они разблокируются. Сначала необходимо выбрать опцию ‘3ндфл’. Затем перейдите на вкладки «Условия корректировки», «Детали декларации», «Доходы, полученные в Российской Федерации», «Скидки», «Скидки на недвижимость» и «Налоговые кредиты/Налоговые декларации».

После того как все пункты введены, нажмите кнопку Проверить. Программа отобразит данные, которые вы забыли ввести. Исправьте все ошибки и сохраните документ в формате XML, если вы хотите отправить его в электронном виде, или продублируйте и распечатайте его, если вы хотите отправить его двоим в печатном формате.

Особенности заполнения 3-НДФЛ для имущественного вычета

Для получения имущественного вычета необходимо заполнить титульный лист, раздел 1, приложение 1, раздел 2 и приложения 1 и 7. Остальные модули и приложения должны быть заполнены в соответствии с требованиями.

Если годовой доход составляет менее 2 млн евро в год, вычет переносится на следующий налоговый период. В этом случае налоговые декларации за 2-й и 3-й годы должны быть заполнены до получения всей суммы. Если недвижимость стоит менее 2 млн рандов, право на дисконтированный остаток сохраняется на будущем рынке.

Пошаговая инструкция по ручному заполнению декларации 3-НДФЛ

Полезно заполнить ведомость вручную (без программы для составления ведомостей), начиная с конца. Сначала рассчитайте скидку в Приложении 7, покажите доход в Приложении 2, а затем перенесите информацию в Раздел 2 и Раздел 1. Не забудьте заполнить титульный лист.

Оформление титульного листа

Для заполнения титульной страницы вам понадобится ваш паспорт или другой документ, удостоверяющий личность.

Вам нужно будет заполнить обложку:.

- Номер корректировки. Если вы заполняете его впервые, поставьте ноль. Если налоговая служба возвращает документ на проверку, укажите, какой возврат.

- Налоговый период. Напишите ’34’. Это означает, что период равен календарному году.

- Базовым годом является 2021 год.

- Код налогового органа. Тот, в который направляется документ. Это четырехзначный код, который можно узнать на сайте ФНС в разделе «Платежи и платежные реквизиты»: https://service. nalog. ru/addrno. do.

- Код страны. Для России это 643.

- Код категории налогоплательщика.760 — для физических лиц, желающих получить налоговые вычеты.

- Ваше имя и дата рождения, указанные в паспорте.

- Код документа. Для российских паспортов — 21.

- Серия и номер паспорта. Копия данных из паспорта. Паспортные данные могут быть опущены, если они упомянуты.

- Код статуса налогоплательщика.1 — налогоплательщик, если вы подали заявление лично; 2 — представитель нотариального агента.

- Номер телефона.

- Количество листов в заявлении и количество листов в пакете документов.

- В графе «Я подтверждаю, что информация на этой странице является достоверной и полной» необходимо поставить свою подпись и дату. Если заявление подано законным представителем, указывается его имя.

Как заполнить первый раздел

Перед заполнением раздела 1 необходимо рассчитать сумму возврата в разделе 2.

После расчета перечислить: строка 010. записать возврат налога из бюджета. Строка 020 — код сортировки бюджета. Для возврата подоходного налога для физических лиц коды следующие: 1821 01 02010 01 1000 110. В строке 030 записывается код Octmo работодателя из второй справки 040. Строка 050. переносит сумму из раздела 2, строка 160.

Приложение к Разделу 1. Заявление о зачете (возврате) налога

- Строка 095. Отметьте номер заявления 1. Если работодателей несколько, заполните несколько заявлений (прилагается к Разделу 1).

- Строка 100. Отметьте сумму возвращенного налога из Раздела 1.

- Строка 120; код октмо указывается из Раздела 1.

- Строка 130. Налоговый период ДД. 00. 2021.

- Строка 140. Наименование банка, в котором открыт расчетный счет.

- Строка 150. БИК банка.

- Строка 160. Введите код счета 02

- Строка 170; введите номер расчетного счета из 20 цифр.

- Строка 180. Введите название Строка 191.

Второй раздел

Это сумма налога, возвращенная на счет.

- Строка 001. введите код дохода — 10. (Если вы заключаете трудовой договор (стандартное трудоустройство), введите код 10). Другие коды доходов можно найти на сайте Консультант.ру

- Строка 010 — Годовой доход. Рассчитывается по типу: приложение 1 + строка 070 пункта 070 приложения 2 + строка 050 приложения 3 + строка 220 приложения 5.

- Строка 020 — общая сумма дохода, не облагаемая налогом. Если таковые имеются, перенесите в Приложение 4 из строки 120.

- Строка 030. строки 010 — 020.

- Строка 040 — сумма скидки. Суммируйте строки 120, 130, 150 и 160 в Приложении 7.

- Строка 050. это убытки от операций с титулом (Приложение 8 строки 040 + 050). Если такой операции не было, напишите 0.

- Строка 060. налоговая база. Рассчитывается следующим образом: строка 030 + 051-040-050. если отрицательная или нулевая, то пишем 0.

- Строка 070. строка 060*13.

- Строка 080. перенесите строку 080 в Приложение 1.

- Перед строкой 150 перечислите налоги, уплаченные в различных случаях. Если их нет, везде напишите 0.

- Строка 160. Сумма, подлежащая возврату. Рассчитывается по типу: строки 080 + 090 + 100 + 110 + 120 + 130-070.

Приложение 1

В приложении необходимо определить доход, полученный за отчетный период от российского работодателя. Если вы получаете доход от иностранной компании, необходимо заполнить Приложение 2. Если источников дохода много (например, смена работы), введите отдельное приложение для каждого источника.

Для заполнения приложения вам понадобится справка о доходах 2-НДФЛ с места работы. В этой справке указывается НДС, КПП и октмо работодателя.

- Строка 010.- Код дохода. Чтобы указать доход по трудовому договору (официальное трудоустройство), вставьте код 10.

- Строка 020.- Ставка налога. 13% для физических лиц, если иное не предусмотрено налоговым кодексом.

- Строка 030. идентификатор НДС организации, выплачивающей зарплату.

- Строка 040. КППИ работодателя.

- Строка 050. код октмо работодателя из справки 2ндфл.

- Строка 060. название организации.

- Строка 070. сумма дохода за год.

- Строка 080. сумма удержанного налога за год.